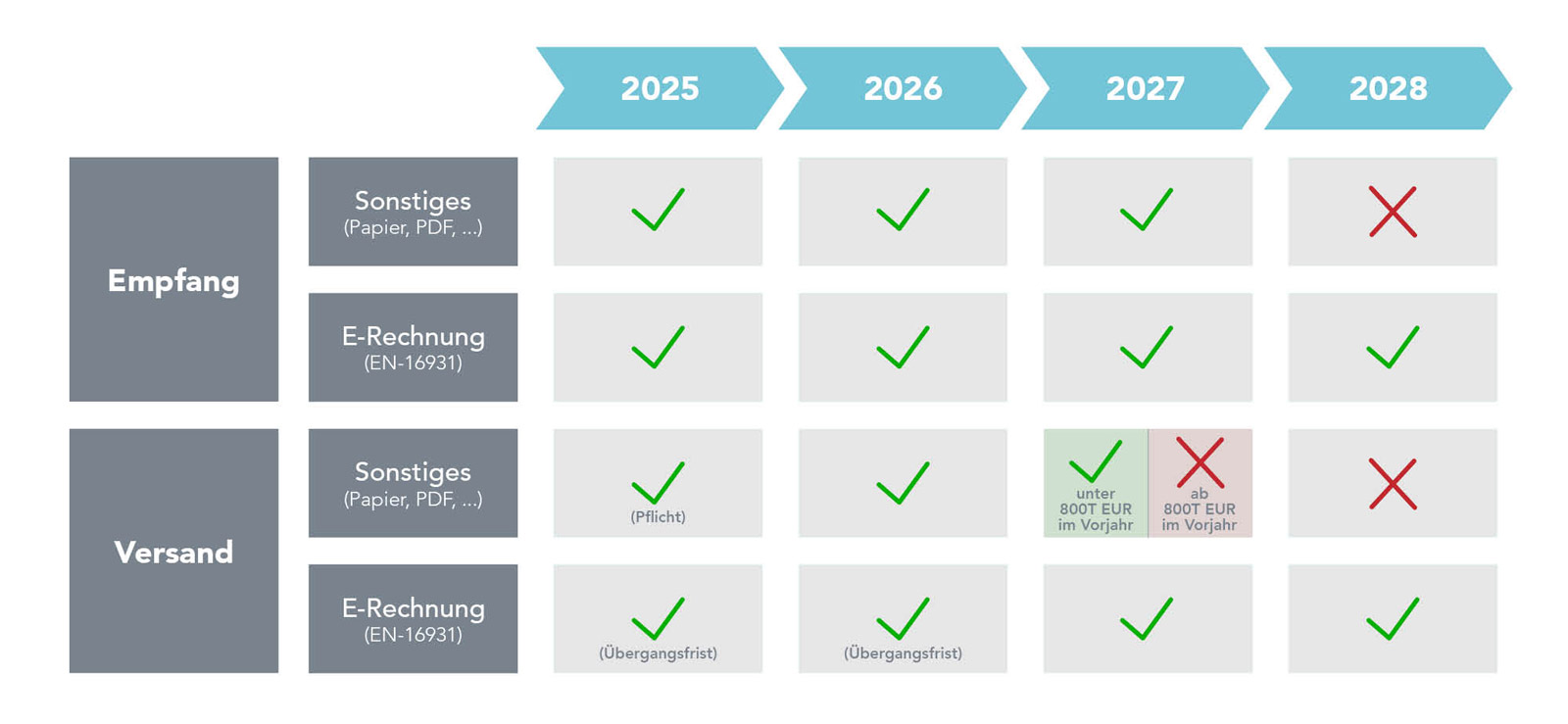

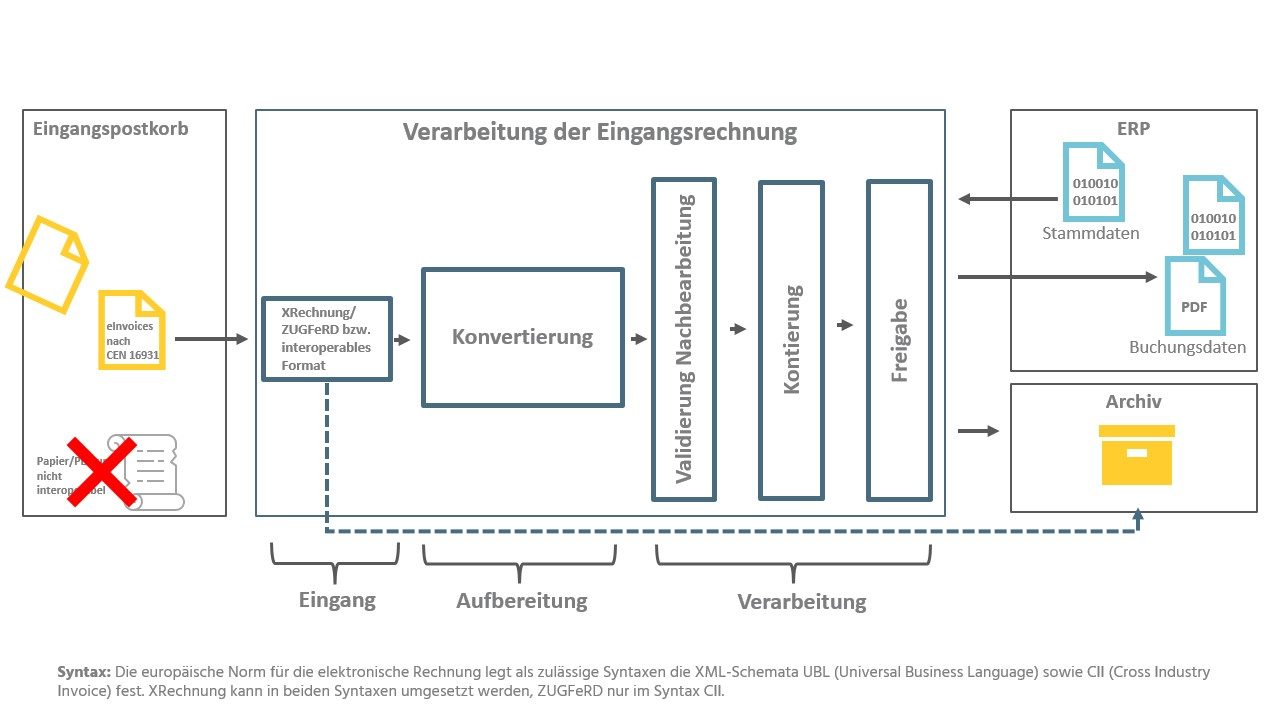

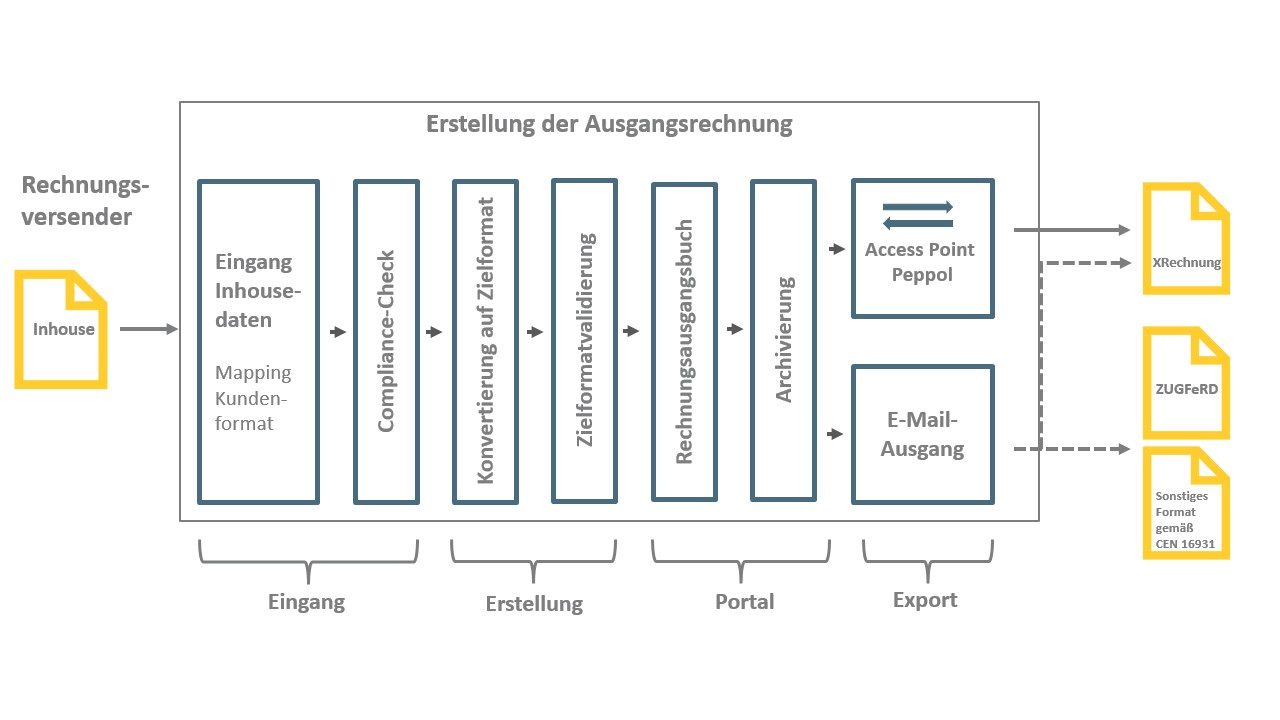

Für den Rechnungseingangsprozess gestaltet sich die Umsetzung der E-Rechnungspflicht komplex. Unternehmen müssen sich für den 01.01.2025 darauf vorbereiten, unterschiedlichste Rechnungsformate empfangen und weiterverarbeiten zu können. Neben der aufkommenden E-Rechnung, die an sich bereits unterschiedliche Formate aufweisen kann, können weiterhin die bisher bekannten Rechnungsformate wie eine PDF-Rechnung oder die Papierrechnung den Weg in den Posteingang finden.

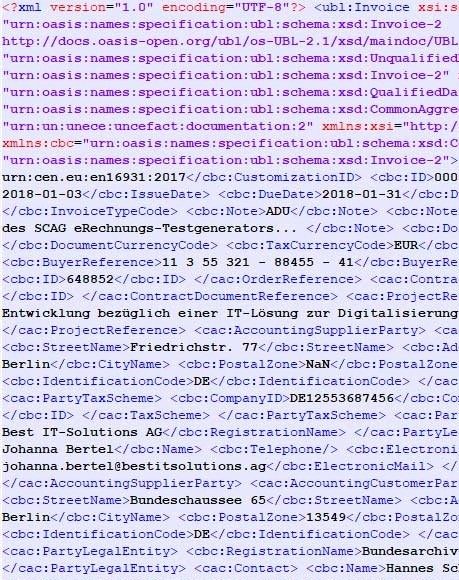

Es wird in der Praxis darauf ankommen, für jedes Format einen weiterführenden – idealerweise digitalen – Prozess zu etablieren. Dabei gilt es auch für das neue E-Rechnungsformat zu beachten, dass je nach Land teils unterschiedliche Vorgaben dazu existieren, welche Pflichtangaben auf der Rechnung anzugeben sind. Bei der Erfassung von E-Rechnungen muss demnach bekannt sein, welche Angaben je Land auszulesen sind. Hier gilt es je nach Einzelfall eine individuelle Prozessgestaltung zu definieren.

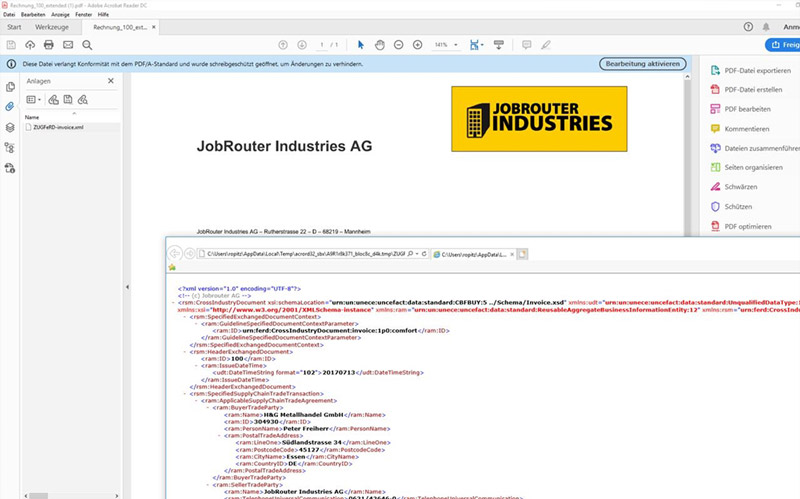

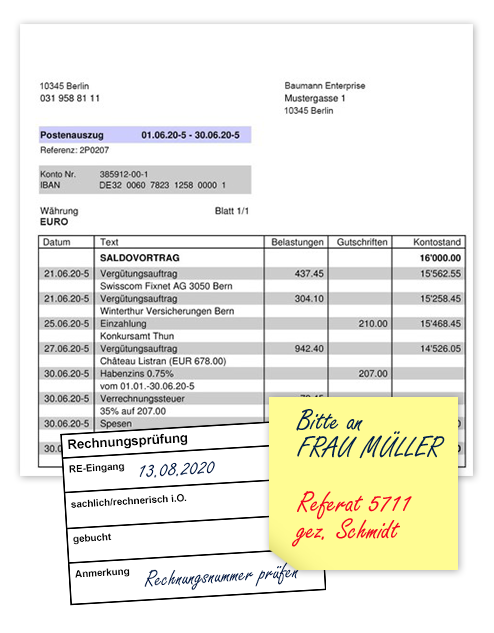

Unsere Empfehlung in diesem Kontext : Denken Sie ganzheitlich. Auch wenn die Anpassung der bestehenden Prozesse auf die E-Rechnung mühsam und umfangreich erscheinen. Durch die bereits in einem digitalen Format vorliegende Rechnung können alle weiterführenden Prozessschritte, wie etwa die Rechnungsprüfung, Rechnungsfreigabe, Zahlung und Archivierung vollständig digital abgebildet werden.

Für die Digitalisierung des Rechnungseingangsprozesses inklusive Nutzung von Schnittstellen zu bestehenden IT-Systemen sind sogenannte Prozessautomatisierungsplattformen prädestiniert. Bei Interesse stehen wir Ihnen hier gerne für einen unverbindlichen Austausch zur Verfügung.